今年も残すところ後2カ月。税理士事務所の大仕事のひとつが「年末調整」です。

我々にとってはこれから3月の確定申告まで超繁忙期へと向かっていくのですが、お客様にとっても年末に向けてなにかと忙しくなるこの時期。この超々繁忙期の中で、いかに税理士事務所と企業と従業員それぞれがスムーズに年末調整を行うことができるか。

読んでいただいた皆様にはスムーズに年末調整作業を進めていただけるように、「そもそも年末調整ってどういうことをしているの?」という【年末調整の概要】から【令和6年度の年末調整のポイント】について徹底解説いたします。

概要を理解している方は<ポイント解説>まで飛ばしてもらっても大丈夫です◎

実は知らない「年末調整」ってなにをしてるの??

「年末調整」とは、その名の通り年末になって個人の所得が確定したタイミングで正しい納税額に調整することを言います。

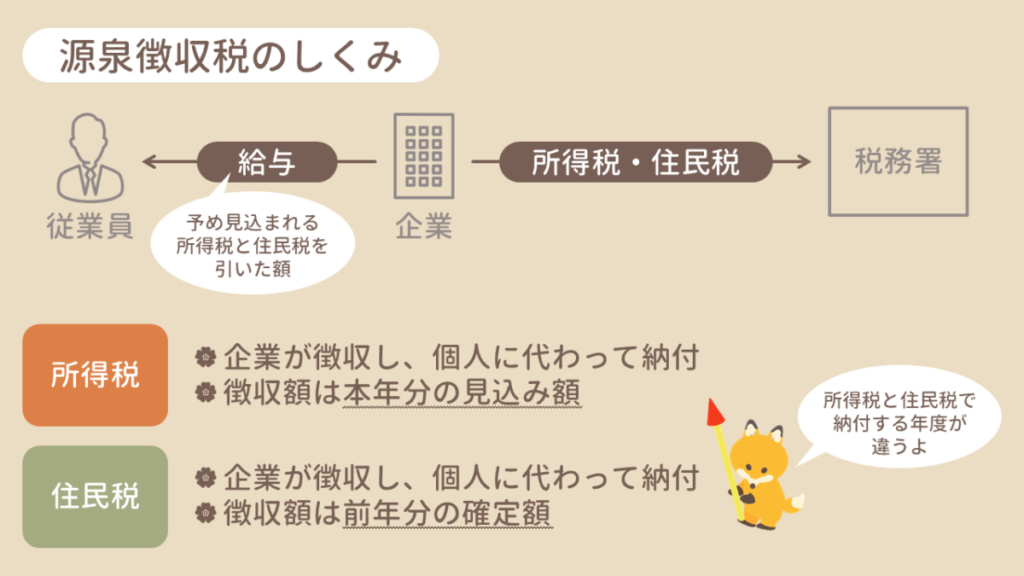

もう少し具体的に説明すると、会社員の方は「源泉徴収制度」の基に所得税や住民税を給与から毎月支払っています。

このときに支払われている所得税額は、「源泉徴収税額表(令和6年分 国税庁nta.go.jp)」を基に算出されています。源泉徴収税額表は、その月の給与(社会保険料など控除した所得額)と前年末時点で申告された扶養人数しか考慮されていないため、本年中に支払うべき本来の税額とは差が生じます。特に、本年中に結婚し配偶者が扶養になった方や家を購入した方、生命保険に加入している方などは税額が優遇される仕組みがありますが、これらは計算に反映されていません。

年末になって個人の状況を整理し、所得や税金が優遇される控除額を明確にして税額を計算し直し、既に徴収されて納税している税額を追加の徴収や還付により精算することが年末調整です。確定申告をしない人については、これで税額が確定します。

なお、住民税は翌年払いのため追加の徴収や還付はありませんが、年末調整にて翌年に支払うべき税額が確定されます。

「源泉徴収制度」について詳しく知りたい方はこちらの記事をご参考ください。

12月に行う年末調整の対象となる方は以下の通りです。

- 企業などに1年を通じて勤務している人

- 年の中途で就職し、年末まで勤務している人

- 青色事業専従者

ただし上記の内、収入が2,000万円を超える人と災害減免法により徴収猶予や還付を受けた人は年末調整の対象外となります。年末調整をしない方は「確定申告」が必要になる場合があります。

税額が優遇される「控除額」ってなに?

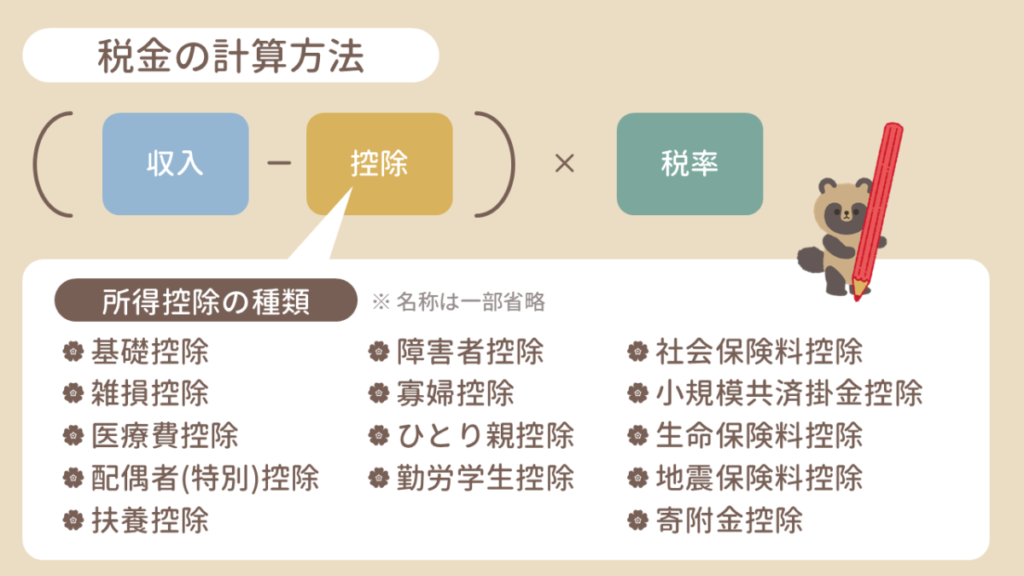

前述した通り、所得税や住民税には税額が優遇されるいくつかの制度があります。

基本的な税額の計算方法は「課税所得額×税率」です。それぞれの制度を組み合わせて課税所得を押さえることで税額が軽減されます。

税額計算において個人の状況がそれぞれの制度に該当するかどうかを判断する術がないため、年末調整や確定申告時に個人が申告を行う必要があります。

各種控除について詳しく知りたい方は、下記の記事もご参照ください。

年末調整ってどうすればいいの?

ここまで年末調整の概要を説明してきましたので、上記を踏まえて年末調整に向けて必要なポイントを解説いたします。

【これを読めば解決】 令和6年度の<年末調整>大解説!

年末調整の流れ

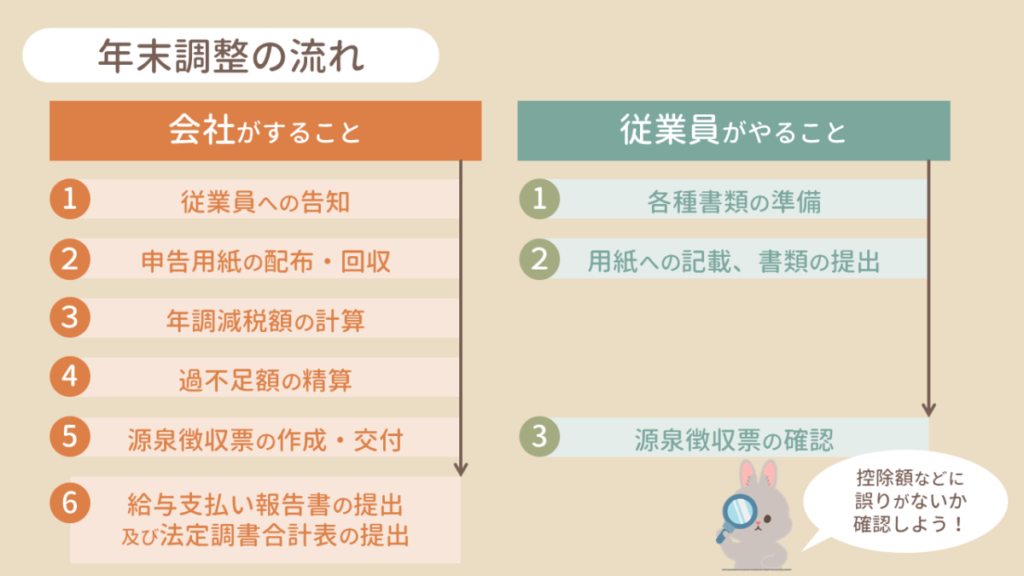

| 企業がすること | 個人がすること | |

| 1 | 従業員への告知 | 各種書類の準備 |

| 2 | 申告用紙の配布・回収 | 用紙への記載、書類の提出 |

| 3 | 年調年税額の計算(定額減税) | |

| 4 | 過不足額の精算 | |

| 5 | 源泉徴収票の作成・交付 | 源泉徴収票にて控除額などの確認 |

| 6 | 給与支払い報告書の提出及び法定調書合計表の提出 |

1. 従業員への告知

年末調整をする際に必要となる書類がいくつかあります。中には取り寄せるのに時間がかかる場合もあり、事前に従業員へ告知をしておくとスムーズです。

<年末調整のために従業員に準備しておいて欲しい書類>

【マイナンバー】(既提出の場合は不要)

- 従業員本人

- 控除対象となる配偶者

- 控除対象となる扶養親族等

【本年中に入社した方で本年中に別の支払者から給与所得のある方】

- 本年分の給与所得の源泉徴収票

【1年以上海外に住む扶養親族がいる方】

<令和6年分>

- 親族関係書類(既提出分を除く)

- 30歳以上70歳未満の留学生は留学ビザ等書類(既提出分を除く)

- 30歳以上70歳未満の留学生に対し、令和5年中に38万円以上の支払いがある場合は送金関係書類

<令和7年分>

- 親族関係書類(既提出分を除く)

- 30歳以上70歳未満の留学生は留学ビザ等書類(既提出分を除く)

【本人、または配偶者・扶養親族に障害のある方】

障害者控除の対象となるかは、国税庁HP(nta.go.jp)にてご確認ください。

- 身体障害者手帳または戦傷病者手帳など、手帳の種類・交付年月日・障害の程度がわかる書類

【専修学校、各種学校(職業訓練学校含む)に通う勤労学生の方】

- 在学する学校長等により発行された証明書

【生命保険料または地震保険料の支払いがある方】

- 生命保険料控除証明書

- 地震保険料控除証明書

【社会保険料を個人で支払っている方】

下記料金の支払いを証明する領収書や証明書

- 国民年金の保険料

- 国民年金基金の掛金

- 国民健康保険料

- 介護保険料

- 後期高齢者医療制度の保険料

【小規模企業共済等の掛け金を支払っている方】

- 共済掛金払込証明書

- idecoなどの掛金払込証明書

【住宅ローン控除の対象者】(2年目以降、初年度は確定申告が必要)

- 住宅借入金等特別控除申告書

- 年末借入金残高証明書

上記書類がきちんと揃っているかどうかが、年末調整をスムーズに終わらせるカギとなります。

2.申告用紙の配布~従業員の申告~書類回収まで

年末調整を行うにあたって、従業員それぞれに個人の状況を申告してもらう必要があります。必要な申告とその申告書は以下の通りです。

- 扶養控除等申告書

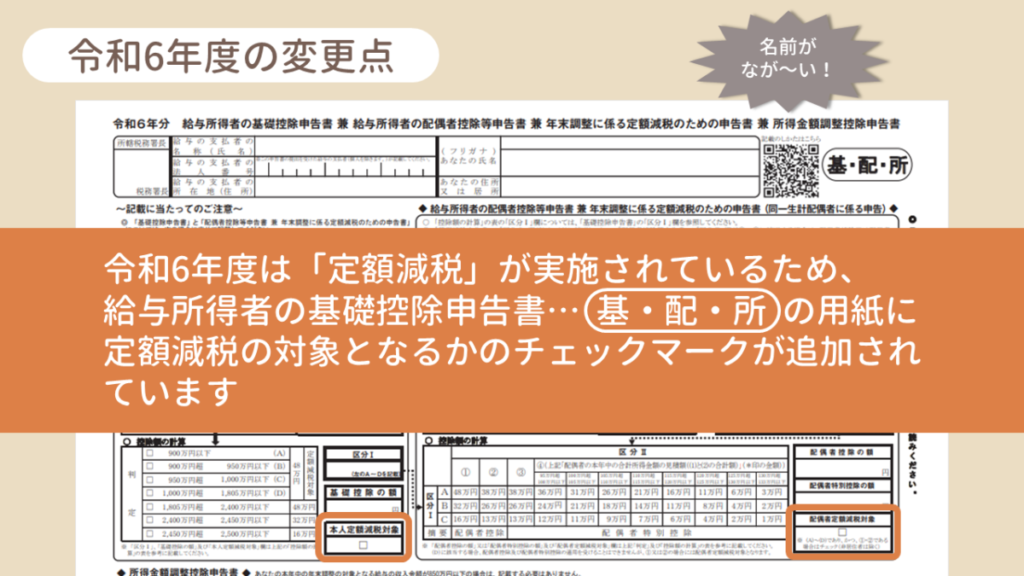

- 基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書【👈ポイント】

- 保険料控除申告書

- 住宅借入金等特別控除申告書

【令和6年度】年末調整のポイント

本年は『定額減税』が実施されていますので、様式が変わり、本人と配偶者それぞれに定額減税の対象かどうかをチェックする項目が追加されています。

定額減税について詳しく知りたい方は、下記の記事もご参照ください。

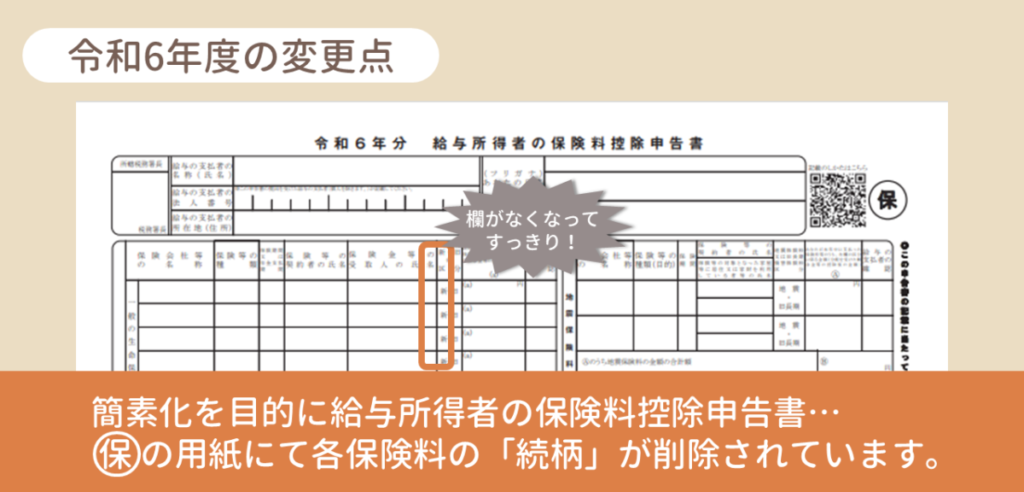

また、簡素化を目的に各保険料の続柄が削除されています。

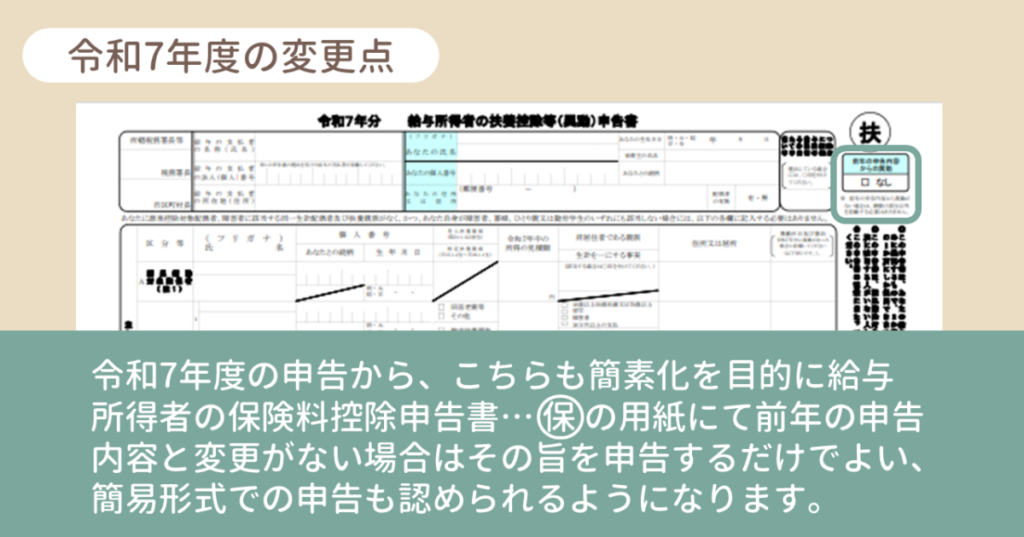

さらに、令和7年からは扶養控除等申告書において、前年の申告内容と変更がない場合はその旨を申告するだけでよい、簡易形式での申告も認められるようになります。

これらの書類は国税庁HPより入手でき、入力例も記載されてありますので各種控除証明書類が揃っていれば問題なく進めるでしょう。

また、現在では年末調整手続きを電子化している企業や税理士事務所も多く、申告書を印刷・配布・回収する手間を省略しペーパーレスにも繋がっています。これから開業する方が税理士を選ぶ際には、このような省力化に積極的な事務所であるかどうかも重要な要素のひとつになるのかもしれません。

参考:各種申告書・記載例(扶養控除等申告書など)|国税庁(nta.go.jp)

3.年調年税額の計算(定額減税)

ここからの作業は税理士事務所に依頼されている企業が多いかと思いますので、そのうち企業側が注意しなければならないポイントをご紹介いたします。

まず、税額計算までの大まかな流れは以下の通りです。

- 1年間に支払った給与額と源泉徴収税額や社会保険料等を集計する【👈ポイント】

- ①の結果と申告書を基に課税所得を計算する

- ②を基に所得税額を算出する

- 定額減税の対象者の配偶者や扶養親族の人数を確認し、年調減税額を確定させる【👈ポイント】

- 住宅ローン控除の対象者は年調減税額の控除を行う【👈ポイント】

このうち、企業に提出をお願いしたいのは①の集計結果です。本年中に支払った給与の明細など、支給額や社会保険料、定額減税額がわかる書類の提出をお願いします。現時点では未払いになっていても、本年中に支給日と支払いが確定しているものについては集計の対象とします。

また、中途採用の従業員が本年中に別の職場などで働いており給与を受け取っていた場合、その分も計算対象となります。お勤めだった企業などに源泉徴収票を発行してもらう必要があり、時間がかかる可能性がありますので予め該当の従業員には声掛けをしておきましょう。

なお、令和6年は定額減税が実施されております。

- 配偶者及び扶養親族数に間違いがないか

- 控除外額に記載漏れがないか

定額減税は納税者本人に4万円(所得税3万円+住民税1万円)、配偶者を扶養している場合や扶養親族がいる場合、その人数に合わせて上記の料金がそれぞれ加算されます。そのため、正しく扶養人数を計算する必要があります。本年中に家族の誕生や死亡、離婚など変化があった場合は正しく申告しているか確認しておきましょう。特に注意しなければならないことは、16歳未満の扶養親族について、所得税の控除はありませんが定額減税の対象となります。その内、本年中に生まれた子どもがいる場合は所得税の減税対象にはなります。ちなみに、個人住民税の判定時期は令和5年の年末時点の状況になりますので住民税の減税対象にはなりません。

また、年末調整により算出した所得税額に対し定額減税額が上回っていた場合、引ききれなかった分は令和7年中に給付金という形で支払われるとのことです。特に住宅ローン控除の対象者は、年末調整により算出した所得税額から住宅ローン控除額を差し引き、さらに定額減税額を引く形となりますので要注意です。

4.過不足額の精算

これらにより算出された所得税額と、源泉徴収済みの税額とを照合し、追加の徴収・または還付を行い清算します。

以上が令和6年度に行う年末調整のポイントです。

後半の税額計算においては私たち税理士事務所に依頼をしている企業が多いとは思いますが、正しい税額を計算するためには個人がそれぞれ正しく申告を行うことが重要です。

各種控除により納税額も変化しますので、書類の添付漏れなどがないように予め準備しておきましょう。

また、源泉徴収票を受け取った従業員の方は、扶養親族や各種控除など、自分が申告した内容がきちんと反映されているかを確認しておきましょう。

【ご注意】

各種個別事情により上記内容に該当しない場合もあります。判断に迷った場合は、国税庁HPにて「年末調整についての詳細」や「よくある税の質問」なども公開されておりますので、そちらも合わせてご確認ください。

新経営サービス清水税理士法人【公式】Xにて社員の日常公開中!!

国税庁のHPに年末調整コーナーが開設され、こうしてマル扶などの書類を準備するたびに思います。1年の、なんと早いことよ。#光陰矢の如し#年末調整#定額減税が・・・ pic.twitter.com/xkteg393q5

— 新経営サービス清水税理士法人 広報チーム (@shinkeiei2009) October 9, 2024