「コロナ融資終了」の情報だけは知っているという経営者様も多いかと思います。

実は令和6年6月で終了したコロナ融資は<民間金融機関のコロナ融資>であり、日本政策金融公庫や新制度融資は現在も継続しています。ただし、制度自体がかなり複雑化しており、メイン銀行からの積極的な提案は減少している印象を感じます。

本記事では3つの制度の概要と活用方法をご紹介いたしますので、「月々の返済が厳しい」「生き残るための、新たな資金融資を受けたい」とお考えの経営者様は、この機会にぜひコロナ融資制度の活用をご検討下さい。

① 新型コロナウイルス感染症特別貸付(日本政策金融公庫)【令和6年12月まで延長決定】

制度概要

コロナの影響を受け売上が減少している事業者が、新たにコロナ融資を借り入れる制度です。既に日本政策金融公庫からコロナ融資を借り入れている事業者は借り換えにより本制度の活用ができ、返済の据え置き、追加の借入が可能となります。

| 借入限度額 | 8,000万円 |

|---|---|

| 借入期間 | 20年以内(うち据置期間5年以内) |

| 利率 | 0.55%~ |

対象者

コロナの影響により売上が減少した事業者で、売上高がコロナ前(6年前)より、5%以上減少していること

必要書類

- 最近2年分の確定申告書

- 売上減少の申告書

- 本人確認書類(登記簿謄本・免許書など)

参考:新型コロナウイルス感染症特別貸付|日本政策金融公庫 (jfc.go.jp)

ワンポイントアドバイス

既に日本政策金融公庫からコロナ融資を借りている事業者で返済が始まっている方は是非、本制度を利用した借り換えを検討してみてください。

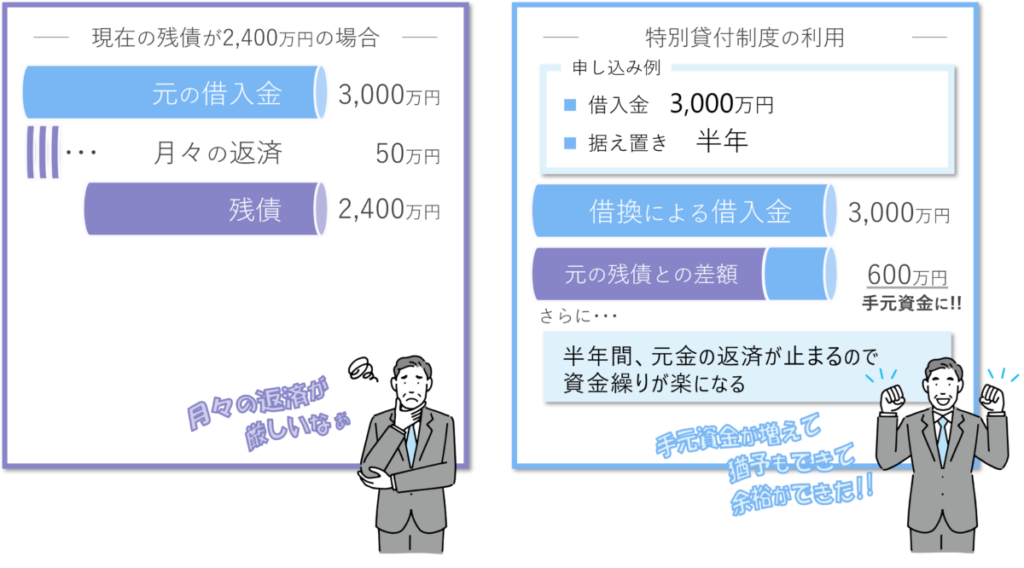

<本制度を活用した借り換えの例>

- 当初借入額

3,000万円 - 毎月の返済額

50万円 - 残債

2,400万円

上記条件が資金繰り的に厳しい場合、

- 当初借りていた3,000万円での折り返し

- 据え置き半年

で申し込む。

【結果】

- 残債との差額 600万円が追加資金として手元に入ってくる

- 半年間元金の返済が止まるので、資金繰りが楽になる

本制度の活用にあたり難しい点は、コロナの影響により売上が減少している根拠を示すことが出来るか否かになります。景気低迷による経常的な業績悪化は本制度には該当しません。どのような切り口で交渉を行えばよいのか、専門家である当社にご相談下さい。

② 経営改善サポート保証コロナ対応(民間金融機関)

【令和6年12月まで延長 】

制度概要

専門家(中小企業活性化協議会、認定支援機関など)の支援により作成した計画に基づき、事業存続に必要な資金を保証する融資制度となっています。

令和6年6月で終了した融資制度との大きな違いは、専門家の支援が必要なこと、実現可能な計画を作成し、各金融機関からの承認を得ることの2点となります。

目先の資金繰りだけでなく、収益改善までサポートする制度となっております。

| 借入限度額 | 2億8,000万円 |

|---|---|

| 借入期間 | 15年以内(うち据置期間5年以内) |

| 利率 | 各金融機関所定の利率(概ね1%~2%) |

| 保証料 | 0.2% |

-1024x503.png)

参考: 経営改善サポート保証(感染症対応型)制度について | 中小企業庁 (meti.go.jp)

ワンポイントアドバイス

専門家への費用に関しては、国からの補助金が支給されます。補助率は2/3となっているので、専門家への費用が150万円かかる場合は、50万円負担で支援を受けることが可能です。

小規模な事業者も、是非チャレンジ頂ければと思います。

弊社も認定支援機関として、本制度を活用したサポートが可能ですので、気軽にご相談ください。

③ 新型コロナ対策資本性劣後ローン(日本政策金融公庫)

制度概要

名称の通り、制度の概念としては借入と出資を組み合わせたものとなります。

法律上は通常の借り入れと変わりがありませんが、金融機関の資産査定上、自己資本としてみなすことができます。また、返済に関して一括返済となっており、少なくとも5年間は返済が不要で、経営者様の感覚としては資本金に近い形となります。

「金融機関の資産査定上、自己資金とみなす」とは、貸借対照表上、負債ではなく純資産として認識されることになります。債務超過(赤字)で金融機関からの格付けが低い事業者に関しては、本制度の活用により格付け改善することが出来、追加融資の交渉がしやすくなります。

| 借入限度額 | 7,200万円 |

|---|---|

| 借入期間 | 5年1ヶ月~20年間 ※一括返済 |

| 利率 | 融資後3年間は0.5% 3年経過後は、利益により変動 (0.5%~2.95%) ※利益が多くなれば、利率が高くなります |

必要書類

- 専門家(中小企業活性化協議会、認定支援機関など)の支援により作成した事業計画書

参考:新型コロナウイルス感染症対策挑戦支援資本強化特別貸付|日本政策金融公庫 (jfc.go.jp)

ワンポイントアドバイス

本制度は、日本政策金融公庫から支援を受け資産状況を改善し、メイン銀行からの支援を受けるための制度となっています。

債務超過で借り入れが出来ない事業者や、収益改善に兆しは見えてきているが資金が無く設備投資が出来ない事業者は是非、本制度の活用を検討してみて下さい。

資金調達は事業再生の手段であり、「目的」ではありません。

会社が置かれている状況を正しく理解し、ベストな方法を選択頂けることを願っております。

弊社では、毎月、計画策定や資金繰り相談会を実施しております。 是非一度、ご相談下さい。