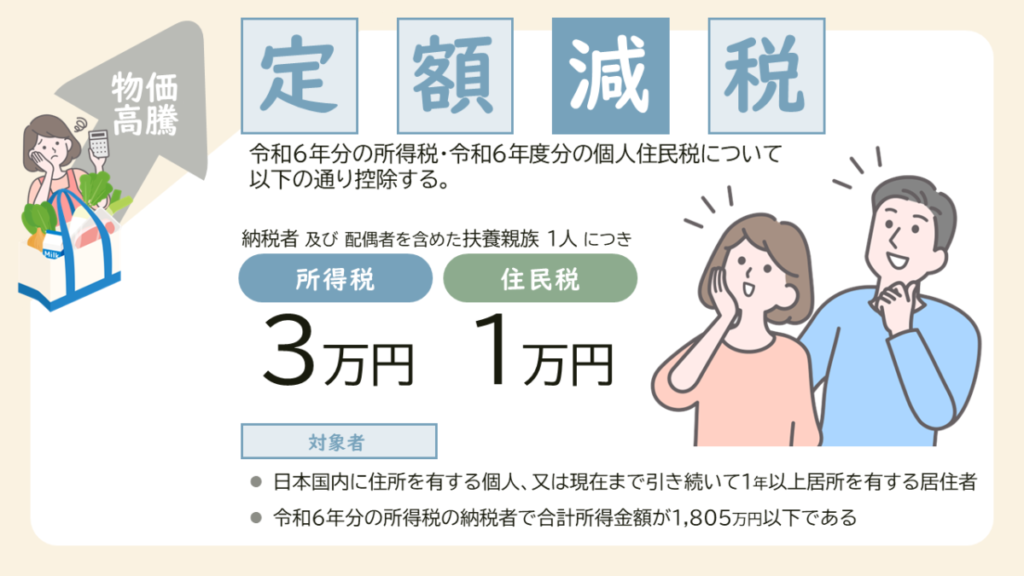

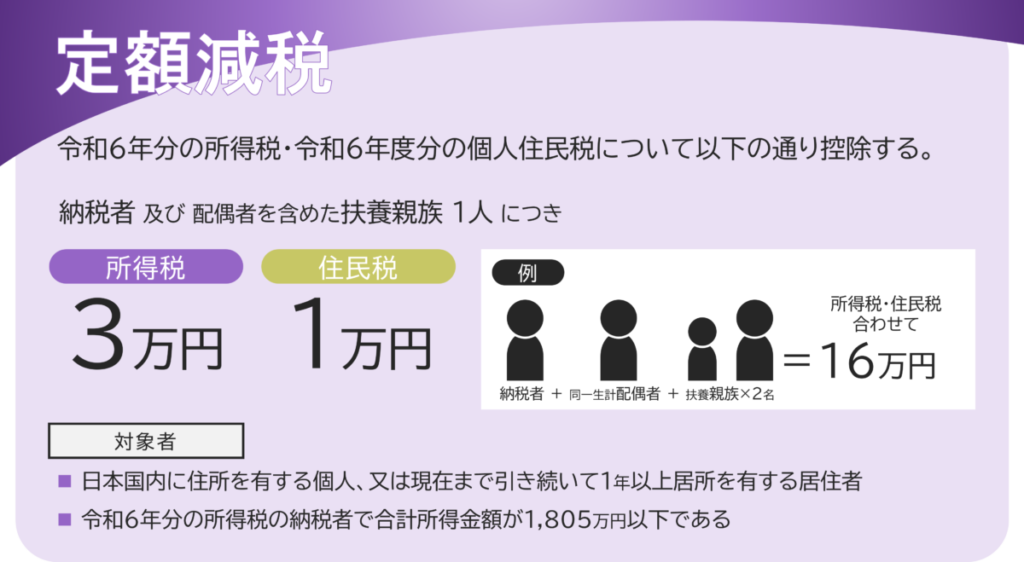

令和6年6月から定額減税が始まり、一人あたり所得税3万円、住民税1万円が減税されます。住民税は自治体からの通知で徴収、納付額が決まり減税されますが、所得税は毎月の給与や賞与、年金の源泉徴収で減税され、年末調整、確定申告で不足額等が精算されます。

詳しくは<【令和6年度税制改正大綱】『定額減税』について、どこよりもわかりやすく解説します!>をご覧ください。

定額減税の期間中に、もしも身内が亡くなったら?

筆者は普段、相続税関連のご相談をお受けしています。

そこで、もしも減税額に影響する人が年の途中で亡くなった場合どうなるか、それぞれの立場に合わせて解説したいと思います。なお、住民税については令和5年の現況で計算されますので、今回は所得税のみの解説となります。

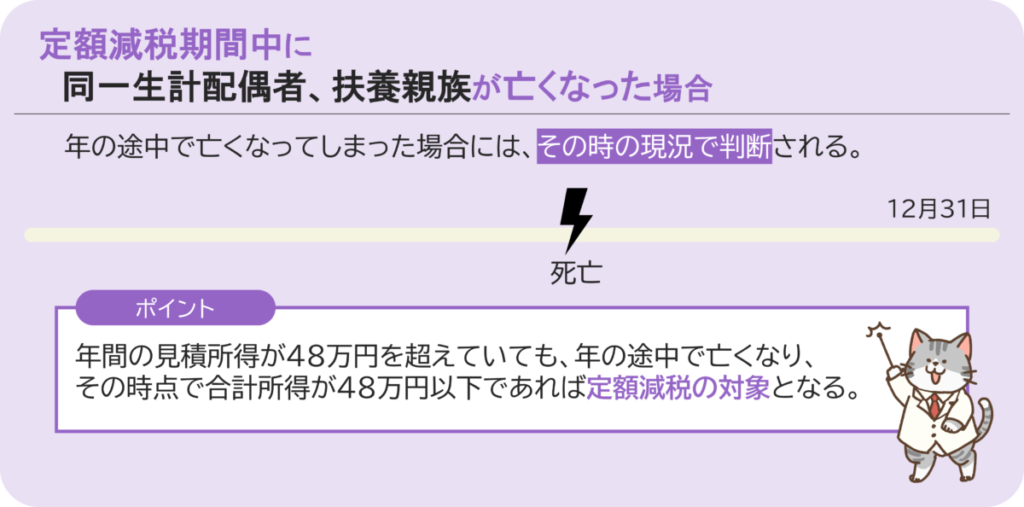

同一生計配偶者、扶養親族が亡くなった場合

同一生計配偶者や扶養親族に該当するかどうかは本来、その年の12月31日の現況で判断し、合計所得が48万円以下などの要件を満たしていれば定額減税の計算に含めることとなっていますが、年の途中で亡くなってしまった場合には、その時の現況で判断することになります。

そのため、年間の見積所得が48万円を超えていても、年の途中で亡くなり、その時点で合計所得が48万円以下であれば定額減税の計算に含めることになります。

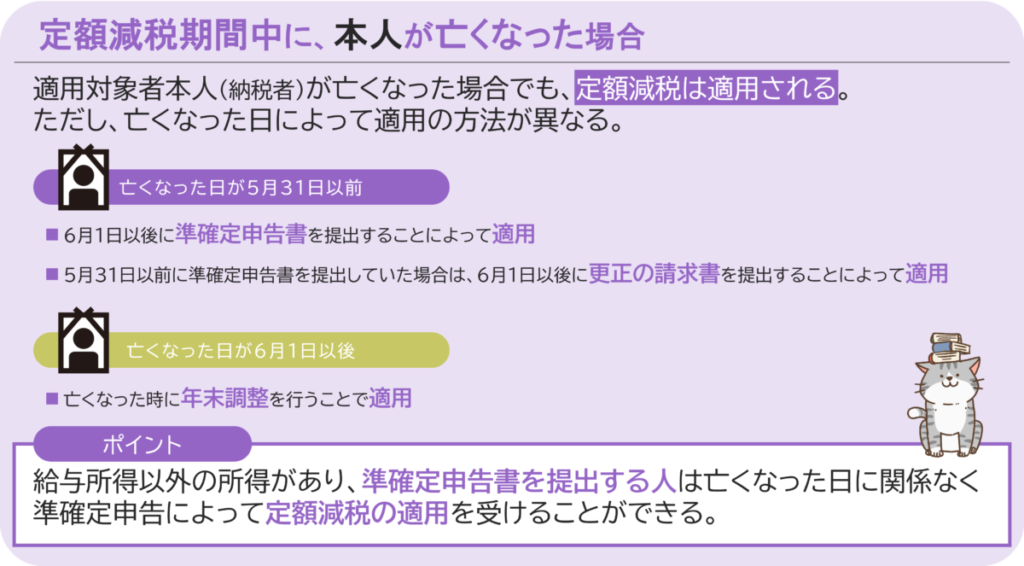

本人が亡くなった場合

定額減税の適用対象者本人(納税者)が亡くなった場合でも、定額減税は適用されます。ただし、亡くなった日によって適用の方法が異なりますので注意が必要です。

亡くなった日が5月31日以前

- 6月1日以後に「準確定申告書」を提出することによって適用

- 5月31日以前に「準確定申告書」を提出していた場合、6月1日以後に「更正の請求書」を提出することによって適用

亡くなった日が6月1日以後

- 亡くなった時に「年末調整」を行うことで適用

※ 給与所得以外の所得がある場合

給与所得以外の所得があり「準確定申告書」を提出する人は、亡くなった日に関係なく、準確定申告によって定額減税の適用を受けることになります。

上記のように、定額減税の期間中にもしも身内が亡くなったとしても、要件を満たしていれば定額減税の対象になります。突然の不幸に心が追い付いていない状態になることが想像されますが、正しく制度を活用できるように手続きの方法を確認し、もしものときに備えておきましょう。

また、年末調整や準確定申告による定額減税で還付金が発生した場合は相続財産になりますのでご注意ください。

相続に関するお悩みは、新経営サービス清水税理士法人の

相続専門のプロが集結した「京都相続・遺言相談所」へご相談ください。

新経営サービス清水税理士法人の相続・承継部門が担当する「京都相続・遺言相談所」サイトがリニューアルいたしました。

相続に関するお悩みや不安ごとを少しでも和らげるように、女性税理士を中心に細やかなサポートができる相続・遺言のプロが皆様のお悩みにお応えします。円滑な相続のために、モヤモヤしているお悩みを「京都相続・遺言相談所」へ相談することから初めてみませんか?